扫码下载APP

及时接收最新考试资讯及

备考信息

2014年中级经济师考试备考开始啦,网校经济师频道特别整理了中级经济师考试金融专业教材的重点考点,希望提前掌握,以备迎接2014年中级经济师考试!

二、金融风险的管理(重点)

(一)内部控制与全面风险管理

1.内部控制及其要素

(1)内部控制的含义

COSO于1992年发布了著名的《内部控制—整合框架》(1994年局部修订)。

内部控制:内部控制是由一个企业董事会、管理人员和其它职员实施的一个过程。其目的是为提高经营活动的效果和效率、确保财务报告的可靠性、促使与可适用的法律相符合提供一种合理的保证。

中国银监会颁布的《商业银行内部控制评价试行办法》中,将内部控制定义为:

商业银行内部控制体系是商业银行为实现经营管理目标,通过制定并实施系统化的政策、程序和方案,对风险进行有效识别、评估、控制、监测和改进的动态过程和机制。

(2)内部控制的要素

COSO在其《内部控制—整合框架》中正式提出内部控制由五项要素构成:①控制环境。②风险评估。③控制活动。④信息与沟通。⑤监督。

中国银行业监督管理委员会在《商业银行内部控制评价试行办法》中,认为商业银行内部控制的五要素是:①内部控制环境。②风险识别与评估。③内部控制措施。④监督评价与纠正。⑤信息交流与反馈。

2.全面风险管理及其架构

(1)全面风险管理的含义

COSO在《企业风险管理——整合框架》文件中认为:全面风险管理是一个过程,它由一个主体的董事会、管理层和其它人员实施,应用于战略制定并贯穿于企业之中,用于识别那些可能影响主体的潜在事件,管理风险以使其在该主体的风险偏好之内,并为主体目标的实现提供合理的保证。

(2)全面风险管理的架构

COSO在《企业风险管理——整合框架》文件中认为: 全面风险管理是三个维度的立体系统。这三个维度是:

①企业目标,包括战略目标、经营目标、报告目标和合规目标四个目标。

②风险管理的要素,包括内部环境、目标设定、事件识别、风险评估、风险对策、控制活动、信息与沟通和监控等八个要素。

③企业层级,包括整个企业、各职能部门、各条业务线及下属子公司。

【例题·多选题】(2011年试题)

全面风险管理的架构包括( )等制度。

A.企业战略

B.企业目标

C.风险管理的要素

D.企业层级

E.企业文化

『正确答案』BCD

『答案解析』本题考查全面风险管理的架构。全面风险管理是三个维度的立体系统。这三个维度是:①企业目标;②风险管理的要素;③企业层级。

(二)金融风险管理的流程(6个步骤)

风险识别、风险评估、风险分类、风险控制、风险监控、风险报告。

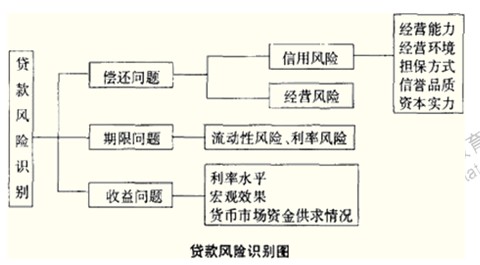

1.风险识别

方法:“筛选—监测—诊断法”

风险树搜寻法

例如:风险树搜寻法

【例题·多选题】用于风险识别的方法主要有( )。

A.筛选——监测——诊断法

B.风险树搜寻法

C.情景分析法

D.极限测试法

E. CAMEL法

『正确答案』AB

『答案解析』风险识别的主要方法是“筛选—监测—诊断法”和风险树搜寻法。因此正确答案为AB。

2.风险评估

风险评估的内容包括估计经济损失发生的频率和测算经济损失的严重程度。

信用风险的评估方法主要有Zeta法、 Creditmetrics模型和KMV模型。

市场风险的评估方法主要有风险累积与聚集法、概率法、灵敏度法、波动性法、风险价值法(VaR法)、极限测试法、情景分析法。

操作风险的评估方法主要有基本指标法、标准化法、内部测量法和损失分布法。

【例题·单选题】(2012年试题)

风险价值法(VaR法)主要用于( )的评估。

A.信用风险

B.市场风险

C.汇率风险

D.投资风险

『正确答案』B

『答案解析』用本题考查风险评估的相关知识。市场风险的评估方法主要有风险累积与聚集法、概率法、灵敏度法、波动性法、风险价值法(VaR法)、极限测试法和情景分析法。

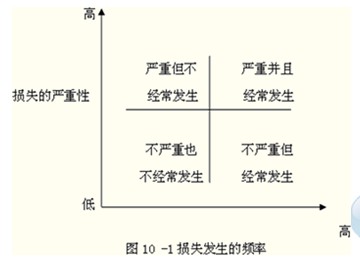

3.风险分类

风险分类就是根据风险识别和评估的结果,按照所面临的每种风险发生的频率和严重性,将其分别归入不同的“风险级别”。

风险分类可以采用图像法,如图所示:

4.风险控制

风险控制就是根据风险分类的结果、风险策略和对收益与成本的权衡,针对确需管理的风险,在诸多的风险管理的政策措施中作出选择,并具体实施与之相应的管理方法。

5.风险监控

风险监控就是按照风险政策和程序,对风险控制的运作进行监督和控制。

6.风险报告

风险报告就是定期通过管理信息系统,将风险及其管理情况报告给董事会、股东和监管当局。

【例题·单选题】在诸多的风险管理的政策措施中作出选择,并具体实施与之相应的管理方法,这一步骤属于风险管理流程中的( )。

A.风险识别

B.风险评估

C.风险控制

D.风险监控

『正确答案』C

『答案解析』风险控制就是根据风险分类的结果、风险策略和对收益与成本的权衡,针对确需管理的风险,在诸多的风险管理的政策措施中作出选择,并具体实施与之相应的管理方法。因此,正确答案为C。

【例题·多选题】(2012年试题)

下列做法中,属于金融风险管理流程环节的有( )。

A.风险识别

B.风险评估

C.风险转移

D.风险控制

E.风险监控

『正确答案』ABDE

『答案解析』本题考查金融风险管理的流程。金融风险管理流程包括:风险识别、风险评估、风险分类、风险控制、风险监控、风险报告。

(三)信用风险的管理

信用风险的管理包括:机制管理、过程管理

1.机制管理

机制管理就是建立起针对信用风险的管理机制。对商业银行而言,信用风险的管理机制主要有:

(1)审贷分离机制。

(2)授权管理机制。

(3)额度管理机制。

2.过程管理

过程管理就是针对信用由提供到收回的全过程,在不同的阶段采取不同的管理方法。对商业银行而言,主要有以下三个方面:

(1)事前管理

在此阶段,商业银行审查的核心是借款人信用状况,决策的核心是贷与不贷、以什么利率贷。对分析信用借款人的信用状况,主要是“5C”和“3C”分析。

5C:偿还能力(Capacity)、资本(Capital)、品格(Character)、担保品(Collateral)、经营环境(Conditions)

3C:现金流(Cash)、管理(Control)、事业的连续性(Continuity)

(2)事中管理

事中管理在于商业银行在贷款的发放与回收阶段的管理。在此阶段,商业银行关注的重点是贷款不要被挪用、贷款是否被有效使用、跟踪借款人信用状况的变化、出现异常及时采取应对措施。

在事中管理阶段,商业银行要进行贷款风险分类。目前采用的贷款五级分类方法,即把已经发放的贷款分为正常、关注、次级、可疑和损失等五个等级。

正常类贷款:有充分把握还本付息的贷款。

关注类贷款:未违约,但存在负面影响财务状况的主客观因素的贷款。

次级类贷款:还款能力出现明显问题,依靠正常收入不能保证还本付息,本息逾期90天以上的贷款。

可疑类贷款:本息逾期180天以上,无法足额还本付息,即使执行抵押和担保也要发生一定损失的贷款。

损失类贷款:本息逾期1年以上,即使采取一切措施和程序,也无法收回的贷款。

(3)事后管理

在此阶段,商业银行要回顾与反思贷款过程中的经验教训,固化经验,融入制度,形成长效机制;吸取教训,亡羊补牢,填补和加强制度中的空白点和薄弱环节。

【例题·单选题】(2012年试题)

我国商业银行实行贷款的五级分类管理,这是我国商业银行进行( )管理的举措。

A.信用风险

B.市场风险

C.操作风险

D.国家风险

『正确答案』A

『答案解析』本题考查信用风险管理中的过程管理。在过程管理中的事中管理阶段,商业银行要进行贷款风险分类。目前采用的贷款五级分类方法,即把已经发放的贷款分为正常、关注、次级、可疑和损失等五个等级。

(四)市场风险的管理

利率风险、汇率风险、投资风险的管理

1.利率风险的管理

利率风险的管理方法主要有:

(1)选择有利的利率(基于预测);

(2)调整借贷期限(基于预测);

(3)缺口管理(利率↑,正缺口;利率↓,负缺口);

(4)久期管理(利率↑,负缺口;利率↓,正缺口);

(5)利用利率衍生产品交易。

【例题·单选题】(2011年试题)

商业银行的缺口管理属于( )管理。

A.利率风险

B.信用风险

C.汇率风险

D.投资风险

『正确答案』A

『答案解析』本题考查利率风险管理的相关知识。利率风险管理方法主要有:①选择有利的利率;②调整借贷期限;③缺口管理;④久期管理;⑤利用利率衍生产品交易。

【例题·多选题】(2011年试题)

下列方法中,属于利率风险管理的方法是( )。

A.做远期外汇交易

B.缺口管理

C.做货币衍生品交易

D.做利率衍生品交易

E.做结构性套期保值

『正确答案』BD

『答案解析』本题考查利率风险管理的方法。利率风险管理方法主要有:①选择有利的利率;②调整借贷期限;③缺口管理;④久期管理;⑤利用利率衍生产品交易。

2.汇率风险的管理

汇率风险的管理方法主要有:

(1)选择有利的货币(基于预测);

(2)提前或推迟收付外币(基于预测);

(3)进行结构性套期保值;

(4)做远期外汇交易;

(5)做货币衍生产品交易。

【例题·单选题】(2012年试题)

在市场风险的管理中,做远期外汇交易用于( )管理。

A.信用风险

B.利率风险

C.汇率风险

D.投资风险

『正确答案』C

『答案解析』本题考查市场风险管理中的汇率风险的管理。“做远期外汇交易,提前锁定外币兑换为本币的收入或本币兑换为外币的成本”属于汇率风险管理方法。

3.投资风险的管理

(1)股票投资风险的管理方法

一是根据对股票价格未来走势的预测,买入价格即将上涨的股票或卖出价格将下跌的股票;

二是根据风险分散原理,按照行业分散、地区分散、市场分散、币种分散等因素,进行股票的分散投资,建立起相应的投资组合,并根据行业、地区与市场发展的动态和不同货币的汇率走势,不断调整投资组合;

三是根据风险分散原理,在存在知识与经验、时间或资金等投资瓶颈的情况下,不进行个股投资,而是购买股票型投资基金;

四是同样根据风险分散原理,做股指期货交易或股指期权交易,作为个股投资的替代,以规避个股投资相对集中的风险。

(2)金融衍生产品投资风险的管理方法

一是加强制度建设。

二是进行限额管理(风险资本限额、交易限额、止损限额)。

三是进行风险敞口的对冲与套期保值。

(五)操作风险的管理

1.制度管理

2.信息系统管理

3.流程管理

4.职员管理

5.风险转移

1.制度管理

制度管理就是建立和不断完善内部控制制度,不给由人的因素而产生的操作风险提供机遇和环境。

2.信息系统管理

信息系统管理就是基于信息系统对操作风险进行管理和对由信息系统产生的操作风险进行管理。

一方面建立涵盖操作风险管理的风险管理信息系统,另一方面确保信息系统的安全运行。

3.流程管理

流程管理就是设计和采用科学的操作风险管理流程与不断优化和严格执行业务流程。

操作风险管理的流程:①操作风险识别;②操作风险评估与量化;③操作风险控制与缓释;④操作风险监控;⑤操作风险报告。

4.职员管理

职员管理就是对由内部欺诈、失职违规、知识技能匮乏和核心职员流失等内部职员因素所带来的操作风险进行管理。

三部分内容:监控、教育、激励

5.风险转移

风险转移就是充分利用保险和业务外包等机制和手段,将自己所承担的操作风险转移给第三方。

就保险而言,操作风险保险主要有两种:一是特定风险保险;二是一篮子风险保险。

业务外包的同时将业务中的操作风险转移给了承接外包的机构。

(六)其它风险的管理

1.流动性风险的管理

流动性风险管理的主要着眼点是:

(1)保持资产的流动性;

(2)保持负债的流动性;

(3)进行资产和负债流动性的综合管理,实现资产与负债在期限或流动性上的匹配。

2.法律风险与合规风险的管理

法律风险与合规风险管理的主要机制和方法是:

(1)加强文化建设

(2)加强组织与制度建设

(3)加强人力资源管理

(4)加强过程管理(签订合同、履行合同)

3.国家风险的管理

(1)国家层面的管理方法

(2)企业层面的管理方法

4.声誉风险的管理

针对因自己操作失误或违犯有关法律法规而产生的公众负面评价,金融机构应当严于律己,加强操作风险或法律风险、合规风险的管理,借以规避或控制这类声誉风险。

针对因外部的恶意中伤而产生的误导,应建立声誉危机应急处置机制。

相关推荐:

【职业培训教育网整理/转载请注明】

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用