扫码下载APP

及时接收最新考试资讯及

备考信息

正保会计网校为大家准备了中级会计职称《财务管理》知识点总结。成功=时间+方法,自制力是这个等式的保障。世上无天才,高手都是来自刻苦的练习。而人们往往只看到“牛人”闪耀的成绩,忽视其成绩背后无比寂寞的勤奋。小编相信,每天都在勤奋练习,即使是一点点的进步,大家一定可以成为人人称赞的“牛人”。

财务杠杆效应

1. 财务杠杆效应

(1)含义

由于固定性资本成本(利息费用、优先股股利)的存在,使得企业的普通股收益(或每股收益)变动率大于息税前利润变动率(即每股收益承担的风险大于经营风险)的现象。

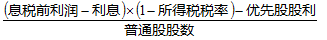

其中:(普通股)每股收益

=

(2)原理

由于固定资本成本不随息税前利润变动而变动,当息税前利润增加时,减除固定资本成本后的普通股收益将产生更大幅度的增长(降低每一元息税前利润分摊的固定资本成本,从而提高每股收益)。

2. 财务杠杆系数(DFL)

(1)定义公式

(2)计算公式

①不存在优先股

②存在优先股

(3)财务杠杆系数的性质

①不同的息税前利润水平具有不同的财务杠杆系数,在普通股收益>0的情况下,息税前利润水平越高,财务杠杆系数越低(逐渐接近于1),财务杠杆效应越弱。

②在普通股收益>0的情况下,只要存在固定资本成本,就存在财务杠杆效应,财务杠杆系数恒大于1;固定资本成本越高,财务杠杆效应越强、财务杠杆系数越大;如果企业不存在固定资本成本,则财务杠杆系数=1,表明在所得税税率和普通股股数不变的情况下,息税前利润的变动引起每股收益等比例变动,没有“放大”每股收益变动性的财务杠杆效应。

③当息税前利润=利息+优先股股利/(1-所得税税率)时,普通股收益=0,财务杠杆系数无穷大,表明息税前利润刚好抵偿固定资本成本的状态下,财务杠杆效应会很强。

④财务杠杆系数由息税前利润和税前固定性资本成本(利息+ )共同决定。在其他条件不变的情况下,财务杠杆系数与息税前利润负相关,与税前固定性资本成本正相关。

)共同决定。在其他条件不变的情况下,财务杠杆系数与息税前利润负相关,与税前固定性资本成本正相关。

【提示】(1)某公司不存在固定资本成本,并不意味着它不存在负债,应付账款等经营性负债不会产生利息,也就不会产生固定资本成本。

(2)某公司没有负债不能说明它不存在固定资本成本,因为优先股股利也会带来固定资本成本。

当有一天你通过中级会计职称考试的时候,你会谢谢现在如此努力的你。所以,只有不断努力,才能遇见更好的未来!

相关推荐:

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京东大正保科技有限公司 版权所有