扫码下载APP

接收最新考试资讯

及备考信息

| 《会计》 | 《审计》 | 《税法》 | 《经济法》 | 《财务成本管理》 | 《公司战略与风险管理》 |

在注册会计师考试《财务成本管理》的资本结构决策中,一般使用三种方法计算比较并进行资本结构的决策。现在把这三种资本结构决策的方法归纳汇总如下,各位考生可以参考使用。

一、资本成本比较法

资本成本比较法,是指在不考虑各种融资方式在数量与比例上的约束以及财务风险的差异时,通过计算各种基于市场价值的长期融资组合方案的加权平均资本成本,并根据计算结果选择加权平均资本成本最小的融资方案,确定为相对最优的资本结构。

二、每股收益无差别点法

每股收益无差别点法,是在计算不同融资方案下企业的每股收益相等时所对应的盈利水平(EBIT)的基础上,通过比较在企业预期盈利水平下的不同融资方案的每股收益。

决策原则:选择每股收益最大的融资方案。

1、债务融资与权益融资方案的优选

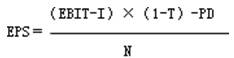

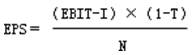

每股收益无差别点法,就是两种筹资方式每股收益相等时的息税前利润。

求解方法:写出两种筹资方式每股收益的计算公式,令其相等,解出息税前利润。这个息税前利润就是每股收益无差别点。

决策原则:如果预期的息税前利润大于每股收益无差别点的息税前利润,则运用负债筹资方式;反之,如果预期的息税前利润小于每股收益无差别点的息税前利润,则运用权益筹资方式。

2、多方案融资的优选

这是一个比较特殊的问题,存在多个无差别点,需要画图确定在不同的区间范围,应当采用哪个融资方案。

三、企业价值比较法

公司的最佳资本结构应当是可使公司的总价值最高,而不一定是每股收益最大的资本结构。同时,在公司总价值最大的资本结构下公司的资本成本也一定是最低的。

1、企业价值计算

公司的市场价值V等于股票的市场价值S加上长期债务的价值B,即:V=S+B

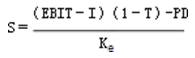

为了计算方便,设长期债务(长期借款和长期债券)的现值等于其面值;股票的现值则等于其未来的净收益按照股东要求的报酬率贴现。假设企业的经营利润永续,股东要求的回报率(权益资本成本)不变,则股票的市场价值为:

其中:Ke=RF+β(Rm-RF)

2、加权平均资本成本的计算

加权平均资本成本=税前债务资本成本×(1-税率)×债务资本比重+权益资本成本×权益资本比重

在复习资本结构决策知识点的过程中,各位考生可以多看看“梦想成真”辅导丛书注会《财务成本管理》相关考点的总结与解析,并结合正保会计网校注会考试网上辅导老师所讲授的解题思路,做相应练习,以巩固和提高复习效果。

推荐栏目:注会

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用