扫码下载APP

接收最新考试资讯

及备考信息

为了帮助广大学员备战2015年注册会计师考试,正保会计网校精心为大家整理了注册会计师考试各科目知识点,希望能够提升您的备考效果,祝您学习愉快!

知识点:销售商品收入的会计核算

(一)一般商品销售收入的会计处理

![]()

1.确认收入

借:银行存款、应收票据等

贷:主营业务收入

应交税费-应交增值税(销项税额)

2.结转销售成本

借:主营业务成本

存货跌价准备

贷:库存商品

3.涉及流转税

借:营业税金及附加

贷:应交税费

(二)具体会计处理

1.托收承付方式销售商品的处理

企业通常应在发出商品且办妥托收手续时确认收入。如果商品已经发出且办妥托收手续,但由于各种原因与发生商品所有权有关的风险和报酬没有转移的,企业不应确认收入。

2.销售商品涉及商业折扣、现金折扣、销售折让的处理

(1)商业折扣。直接扣除即可,所以不影响销售商品收入的计量。

(2)现金折扣。收入确认时不考虑现金折扣,按合同总价款全额计量收入。当现金折扣以后实际发生时,直接计入当期损益(财务费用)。

(3)销售折让。

①销售折让发生在销售收入确认之前,按照商业折扣处理方法核算。

②销售折让发生在销售收入已经确认之后,应直接冲减折让当期销售商品收入。

③销售折让发生在销售收入已经确认之后,且属于资产负债表日后事项的,应当按照有关资产负债表日后事项的相关规定进行会计处理。

3.销售退回的处理

(1)未确认收入的售出商品发生销售退回的,企业应按已记入“发出商品”科目的商品成本金额,借记“库存商品”科目,贷记“发出商品”科目。

(2)已确认收入的售出商品发生销售退回的,企业一般应在发生时冲减当期销售商品收入,同时冲减当期销售商品成本。如该项销售退回已发生现金折扣的,应同时调整相关财务费用的金额;如该项销售退回允许扣减增值税税额,应同时调整“应交税费-应交增值税(销项税额)”科目的相应金额。

(3)已确认收入的售出商品发生的销售退回属于资产负债表日后事项的,应当按照有关资产负债表日后事项的相关规定进行会计处理。

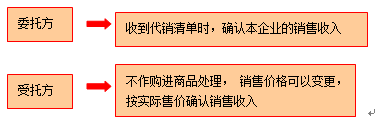

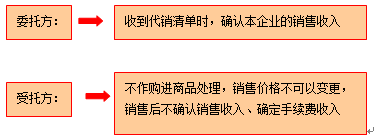

4.代销商品

(1)视同买断方式

①如果委托方和受托方之间的协议明确标明,受托方在取得代销商品后,无论是否能够卖出、是否获利,均与委托方无关,在符合销售商品收入确认条件时,委托方应确认相关销售商品收入。

②如果将来受托方没有将商品售出时可以将商品退回给委托方,或受托方因代销商品出现亏损时可以要求委托方补偿。

(2)手续费方式

5.预收款方式销售商品的处理

企业通常应在发出商品时确认收入,在此之前预收的货款应确认为预收账款。

6.分期收款销售商品

合同或协议价款的收取采用递延方式,实质上是具有融资性质的,应当按照应收的合同或协议价款的公允价值(通常为合同或协议价款的现值)确定销售商品收入金额。应收的合同或协议价款与其公允价值之间的差额,应当在合同或协议期间内采用实际利率法进行摊销,计入当期损益(冲减财务费用)。

7.附有销售退回条件的商品销售

(1)企业根据以往经验能够合理估计退货可能性并确认与退货相关的负债的,通常应在发出商品时确认收入。

(2)企业不能合理估计退货可能性的,通常应在售出商品退货期满时确认收入。

8.售后回购

(1)回购价格确定。如果回购价格固定或等于原售价加合理回报,售后回购交易属于融资交易,企业不应确认销售商品收入;回购价格大于原售价的差额,企业应在回购期间按期计提利息费用,计入财务费用。

(2)回购价格不确定。如果回购价格按照回购日当日的公允价值确定,且有确凿证据表明售后回购交易满足销售商品收入确认条件的,销售的商品按售价确认收入,回购的商品作为购进商品处理。

【提示问题】对于售后回购的所得税问题,按新所得税法(国税函[2008]875号)规定:采用售后回购方式销售商品的,销售的商品按售价确认收入,回购的商品作为购进商品处理。有证据表明不符合销售收入确认条件的,如以销售商品方式进行融资,收到的款项应确认为负债,回购价格大于原售价的,差额应在回购期间确认为利息费用。

从税法的相关规定可以看出,会计与税法对售后回购业务的处理相同,即会计的售后回购业务如果不具有融资性质,会计上确认收入,税法上也确认收入;如果会计上的售后回购业务具有融资性质,则税法的处理与会计上的也相同。最终的结论就是:售后回购业务不形成暂时性差异。

会计上确认收入与税法上确认收入时点不一致的情况:

(1)分期收款销售商品,会计符合收入确认条件时应该按照公允价值确认收入,税法上按照分期收款分期确认收入的原则处理。

(2)对于能够估计退货率的销售退回,会计上对于估计的退货部分既不确认收入也不结转成本,而是按照差额转入预计负债中;税法上是要全额确认收入、结转成本的。

9.售后租回

10.商品需要安装或检验的销售

这种销售方式下,在购买方接受交货以及安装或检验完毕前,企业通常不应确认收入。如果安装程序比较简单或检验是为了最终确定合同或协议价格而必须进行的程序,企业可以在发出商品时确认收入。

11.以旧换新销售

以旧换新销售,是指销售方在销售商品的同时回收与所售商品相同的旧商品。在这种销售方式下,销售的商品应当按照销售商品收入确认条件确认收入,回收的旧商品作为购进商品处理。

12.企业以买一赠一等方式组合销售本企业商品的,不属于捐赠,应将总的销售金额按各项商品的公允价值的比例来分摊确认各项的销售收入。

【提示】捆绑销售的形式:商品捆绑商品;商品捆绑劳务;劳务捆绑商品;劳务捆绑劳务等。

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京东大正保科技有限公司 版权所有