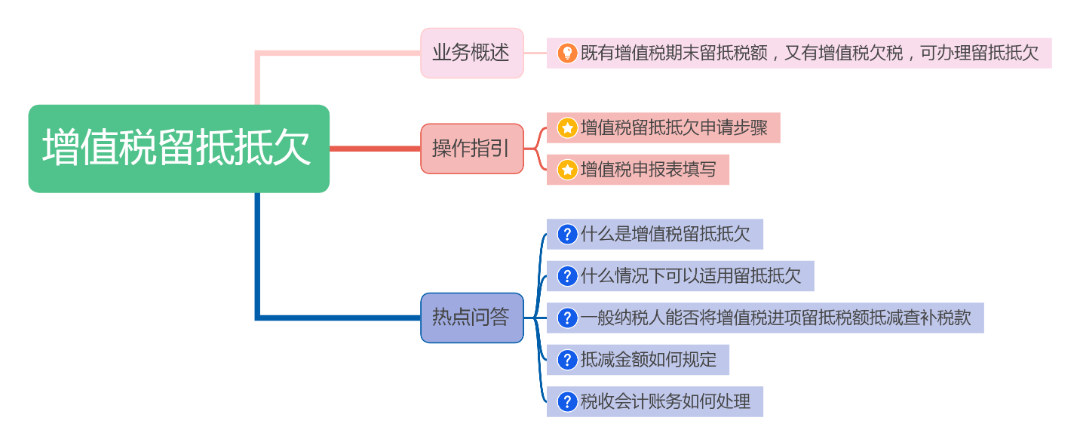

增值税留抵抵欠申请及申报表填写

在日常经营过程中,不少企业存在增值税既有留抵税额又有欠税的情况。针对类似情况出台的增值税留抵抵欠政策,可以有效缓解资金压力,下面具体来了解下吧!

当增值税一般纳税人因销项税额小于进项税额办理增值税纳税申报后,既有增值税期末留抵税额,又有增值税欠税的,可以通过电子税务局的【增值税留抵抵欠】模块办理期末留抵税额抵减增值税欠税。

纳税人期末留抵税额抵减后仍剩余的留抵税额,且符合留抵退税条件的,在完成抵欠后可按照规定继续申请留抵退税。

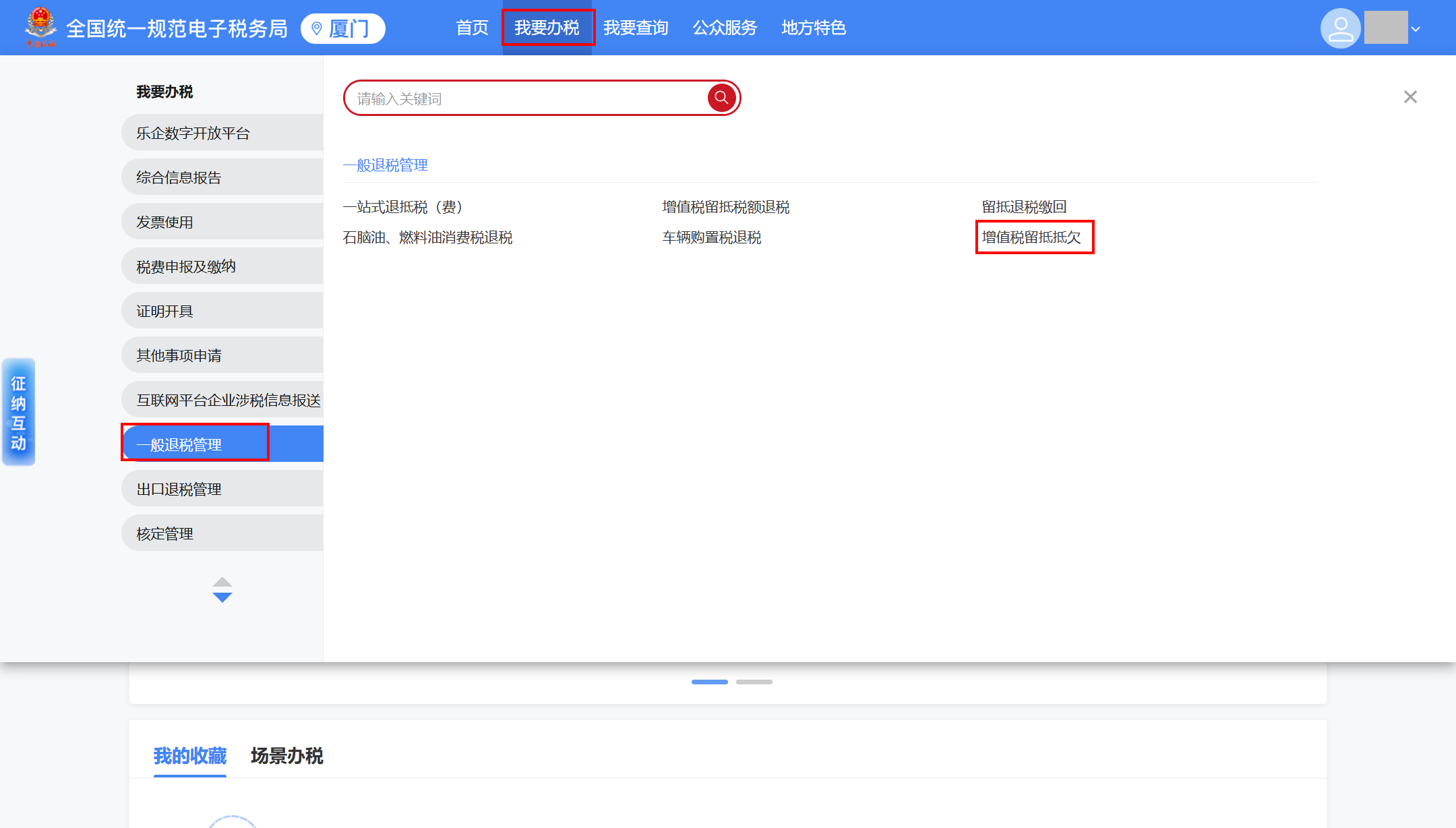

步骤1:登录电子税务局,依次点击【我要办税】-【一般退税管理】-【增值税留抵抵欠】,也可以在搜索框中输入关键词搜索。

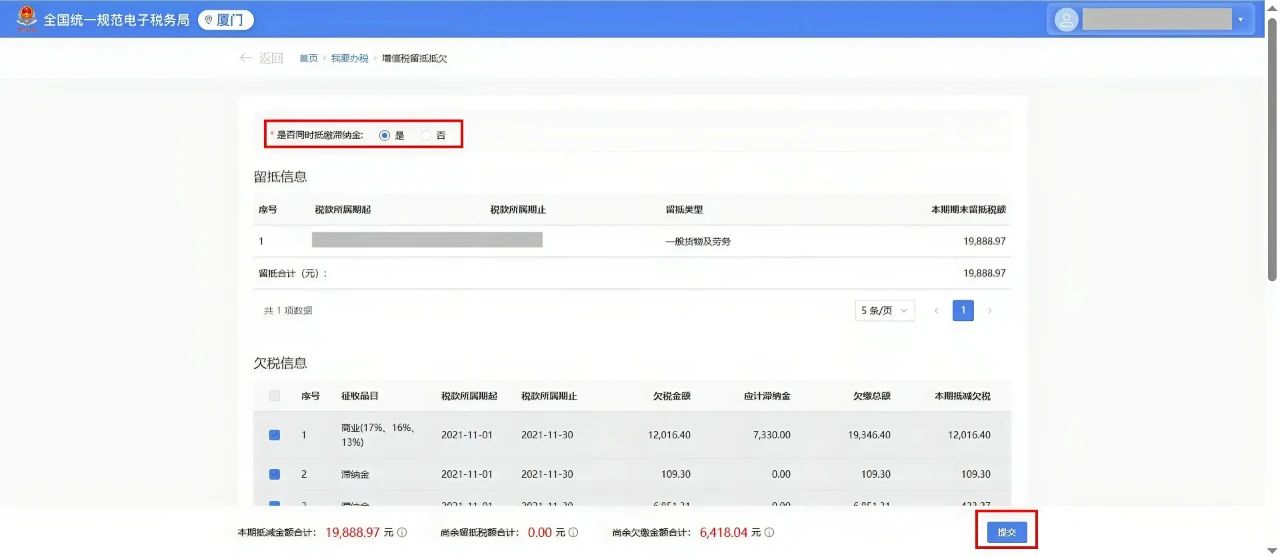

步骤2:跳转至【增值税留抵抵欠】界面后,系统会自动带出纳税人的“留抵信息”、“欠税信息”及“呆账税金信息”等,在页面上方选择“是否同时抵缴滞纳金”,核对无误后,点击【提交】。

注意:若有多条欠税,将按照欠税发生时间先后顺序依次抵减,纳税人不能自由选择抵缴哪些欠税。

步骤3:进入申请审核,有两种情况。

(1)智能审核。若提交信息符合智能审核规则,系统进入“办理成功”页面,留抵抵欠流程自动办结。纳税人可点击【查看申请资料】查看留抵税额抵减欠税计算表,点击【查看电子文书】可查看下载相关电子文书。

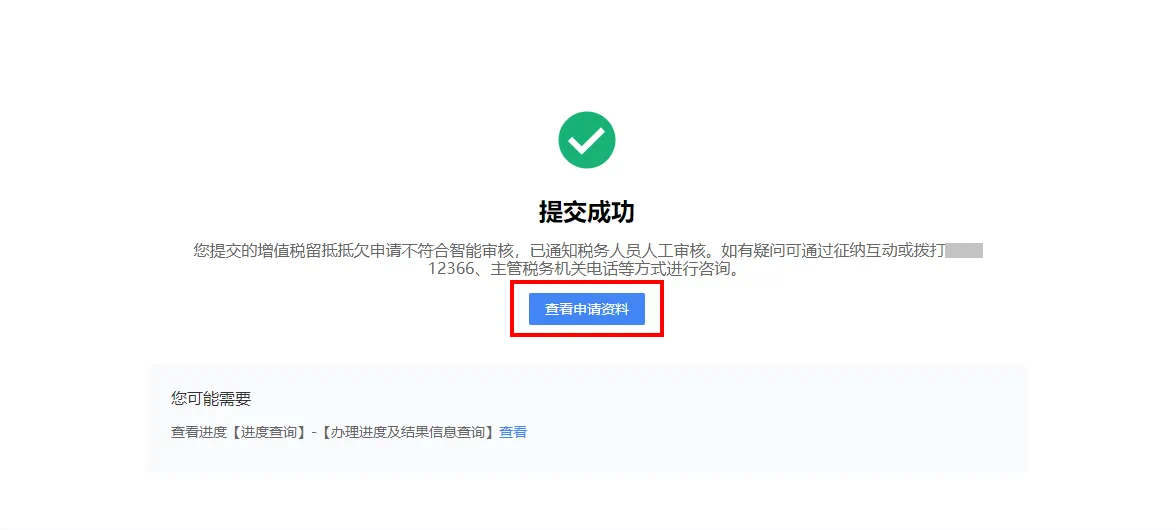

(2)人工审核。若提交信息不符合智能审核规则,则进入“提交成功”页面,由税务人员收到办理留抵抵欠消息提醒后,在核心征管系统发起留抵抵欠审核流程。纳税人可以点击【查看申请资料】查看留抵税额抵减欠税计算表,也可通过【进度查询】查看办理进度。若关闭当前界面,也可以通过【我要查询】-【涉税信息查询】-【涉税事项进度查询】模块查看办理进度。

(2)人工审核。若提交信息不符合智能审核规则,则进入“提交成功”页面,由税务人员收到办理留抵抵欠消息提醒后,在核心征管系统发起留抵抵欠审核流程。纳税人可以点击【查看申请资料】查看留抵税额抵减欠税计算表,也可通过【进度查询】查看办理进度。若关闭当前界面,也可以通过【我要查询】-【涉税信息查询】-【涉税事项进度查询】模块查看办理进度。

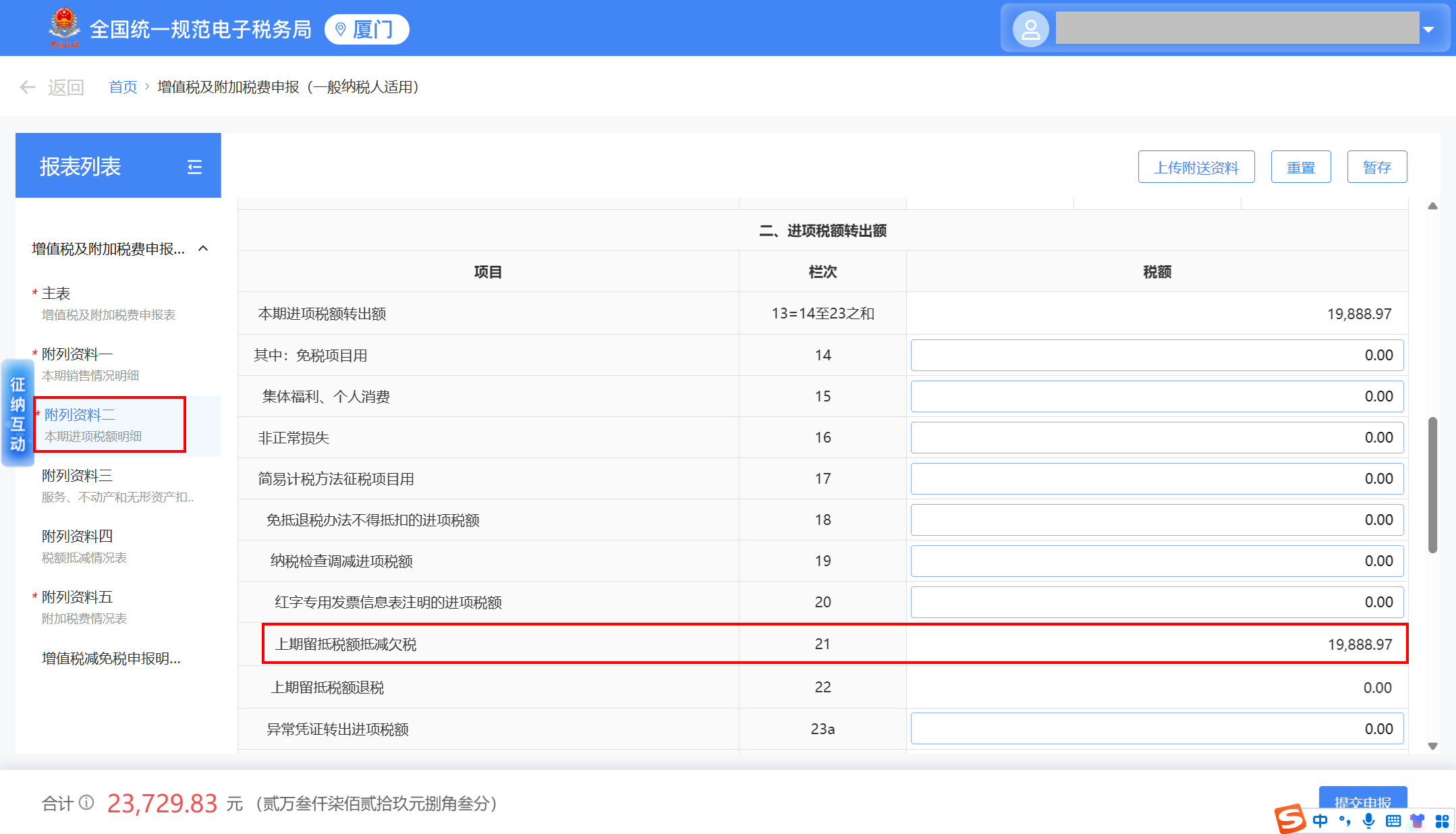

纳税人完成增值税留抵抵欠后,在增值税留抵税款流水账记录留抵税款减少额。在下一申报期进行增值税申报时,增值税及附加税费申报表附列资料二(本期进项税额明细表)第21行“上期留抵税额抵减欠税”自动带出本次留抵抵欠金额。

答:根据《国家税务总局关于增值税一般纳税人用进项留抵税额抵减增值税欠税问题的通知》(国税发〔2004〕112号)规定,增值税一般纳税人(以下简称“纳税人”)既欠缴增值税,又有增值税留抵税额的,对纳税人因销项税额小于进项税额而产生期末留抵税额的,应以期末留抵税额抵减增值税欠税。

需要说明的是,增值税欠税滞纳金也可以抵减。

答:条件1:增值税一般纳税人。

条件2:既欠缴增值税,又有增值税留抵税额。

答:可以。根据《国家税务总局关于增值税一般纳税人将增值税进项留抵税额抵减查补税款欠税问题的批复》(国税函〔2005〕169号)规定:“一、增值税一般纳税人拖欠纳税检查应补缴的增值税税款,如果纳税人有进项留抵税额,可按照《国家税务总局关于增值税一般纳税人用进项留抵税额抵减增值税欠税问题的通知》(国税发〔2004〕112号)的规定,用增值税留抵税额抵减查补税款欠税。”

答:(1)抵减欠缴税款时,应按欠税发生时间逐笔抵扣,先发生的先抵。

(2)抵缴的欠税包含呆账税金及欠税滞纳金。

(3)确定实际抵减金额时,按填开《增值税进项留抵税额抵减增值税欠税通知书》的日期作为截止期,计算欠缴税款的应缴未缴滞纳金金额,应缴未缴滞纳金金额加欠税金额为欠缴总额。

答:纳税人在进行留抵抵欠的会计处理时,应区分两种情况:

(1)增值税欠税税额大于期末留抵税额,按期末留抵税额红字借记“应交税金——应交增值税(进项税额)”科目,贷记“应交税金——未交增值税”科目。

(2)若增值税欠税税额小于期末留抵税额,按增值税欠税税额红字借记“应交税金——应交增值税(进项税额)”科目,贷记“应交税金——未交增值税”科目。

下一篇:增值税申报常见误区

新用户扫码下载

新用户扫码下载

新用户扫码下载

新用户扫码下载