扫码下载APP

及时接收最新考试资讯及

备考信息

作为一名财务人你是否听到过所得税计量的四步法么?今天就带大家一起了解一下所得税的计量四步法吧!

所得税的计量四步法

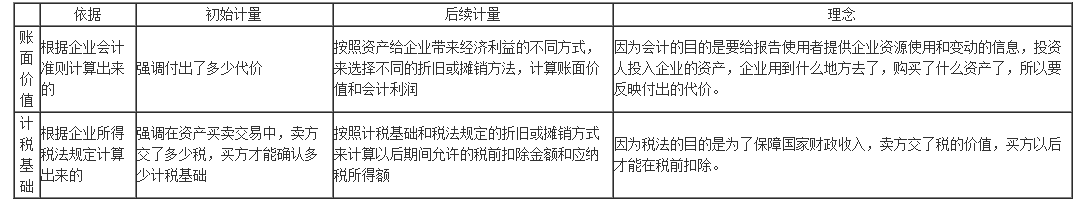

第一步,根据会计准则的规定,计算资产负债表中各项资产负债的账面价值;根据企业所得税法的规定,计算资产负债表中各项资产负债的计税基础;

(1)资产的账面价值,代表的是该资产未来带来的经济利益流入企业的金额;

(2)资产的计税基础,是指企业收回资产账面价值过程中,计算应纳税所得额时按照税法规定可以自应税经济利益中抵扣的金额。代表的是该资产未来流入的经济利益允许税前扣除的金额;

第二步,根据暂时性差异,计算递延所得税资产或递延所得税负债;

暂时性差异,是指在资产负债表内,一项资产或负债的账面价值和计税基础之间的差额。根据暂时性差异对企业未来缴纳所得税的影响不同,又分为两类:

(1)应纳税暂时性差异,是指未来期间需要纳税的差异,本期不需要缴税,形成递延所得税负债;

(2)可抵扣暂时性差异,是指未来期间可以抵税的差异,本期需要缴税,形成递延所得税资产。

暂时性差异=(资产类)账面价值-计税基础

=(负债类)(账面价值-计税基础)×(-1)

正差代表应纳税暂时性差异,负差代表可抵扣暂时性差异;

正差×未来税率=递延所得税负债期末余额

负差×未来税率=递延所得税资产期末余额

本期递延所得税负债发生额=期末余额-期初余额

本期递延所得税资产发生额=期末余额-期初余额

第三步,根据企业所得税法的规定,计算应交所得税(当期所得税);

应交所得税=应纳税所得额×当期所得税税率

=(会计利润+纳税调增—纳税调减—税法允许弥补的以前年度亏损)×当期所得税税率

=(会计利润+可抵扣暂时性差异—应纳税暂时性差异)×当期所得税税率

第四步,根据会计准则的规定,计算所得税费用;

借:所得税费用等

递延所得税资产(借或贷)

贷:应交税费——应交所得税

递延所得税负债(借或贷)

当所得税税率不变时,可以简化计算:所得税费用=(会计利润±利润表永久性差异)×所得税税率

递延所得税费用=计入损益的(递延所得税负债+递延所得税资产)贷方发生额—(递延所得税负债+递延所得税资产)借方发生额

递延所得税收益=计入损益的(递延所得税负债+递延所得税资产)借方发生额—(递延所得税负债+递延所得税资产)贷方发生额

了解企业所得税汇算清缴更多新政知识,请关注财税实务>>

相关标签:

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用