扫码下载APP

及时接收最新考试资讯及

备考信息

各位小伙伴们,2020年度企业所得税汇算清缴工作已经开始啦!如果您在去年有捐赠支出,那么关于捐赠支出税前扣除的填写“姿势”您了解吗?哪些属于全额扣除?哪些属于限额扣除?哪些不予扣除?怎么申报填表?请跟着小编以下面的例子来一一学习。

一、案例分析

甲企业是一家从事药品生产的小型微利企业,2020年度该企业的会计利润为200万元,当年度发生如下捐赠事项:

(1)通过市级人民政府对目标脱贫地区的扶贫捐赠支出共计10万元;

(2)通过公益性社会组织捐赠用于应对新型冠状病毒感染的肺炎疫情的现金和物品共计10万元;

(3)直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情的物品共计15万元;

(4)通过红十字会向福利院捐赠25万元;

(5)直接向B公司捐赠医药物资共计5万元。

请问:甲企业该如何办理2020年度企业所得税汇算清缴申报?

♦♦全额扣除♦♦

①根据《财政部 税务总局 国务院扶贫办关于企业扶贫捐赠所得税税前扣除政策的公告》(财政部 税务总局 国务院扶贫办公告2019年第49号),自2019年1月1日至2022年12月31日,企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于目标脱贫地区的扶贫捐赠支出,准予在计算企业所得税应纳税所得额时据实扣除。企业同时发生扶贫捐赠支出和其他公益性捐赠支出,在计算公益性捐赠支出年度扣除限额时,符合上述条件的扶贫捐赠支出不计算在内。所以甲企业的第1项捐赠支出共计10万元可税前全额扣除。

②根据《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告》(财政部 税务总局公告2020年第9号),自2020年1月1日起,企业和个人通过公益性社会组织或者县级以上人民政府及其部门等国家机关,捐赠用于应对新型冠状病毒感染的肺炎疫情的现金和物品,允许在计算应纳税所得额时全额扣除。所以甲企业的第2项捐赠支出共计10万元可税前全额扣除。

③根据《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告》(财政部 税务总局公告2020年第9号),自2020年1月1日起,企业和个人直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情的物品,允许在计算应纳税所得额时全额扣除。所以甲企业的第3项捐赠支出共计15万元可税前全额扣除。

♦♦限额扣除♦♦

根据《中华人民共和国企业所得税法》《中华人民共和国企业所得税法实施条例》《财政部 税务总局关于公益性捐赠支出企业所得税税前结转扣除有关政策的通知》(财税〔2018〕15号),企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于慈善活动、公益事业的捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。所以甲企业的第4项捐赠支出共计25万元属公益性捐赠,扣除限额为200*12%=24万元,本年度可扣除24万元,剩余1万元结转以后三个年度扣除。

♦♦不予扣除♦♦

根据上述规定,甲公司的第5项捐赠支出共计5万元不符合公益性捐赠的定义,所以不予扣除,在计算应纳税所得额时应纳税调增5万元。

综上,2020年度应纳税所得额=200+1+5=206万元。

由于自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

应交企业所得税=100*25%*20%+(206-100)*50%*20%=15.6万元。

二、申报指引—怎么填

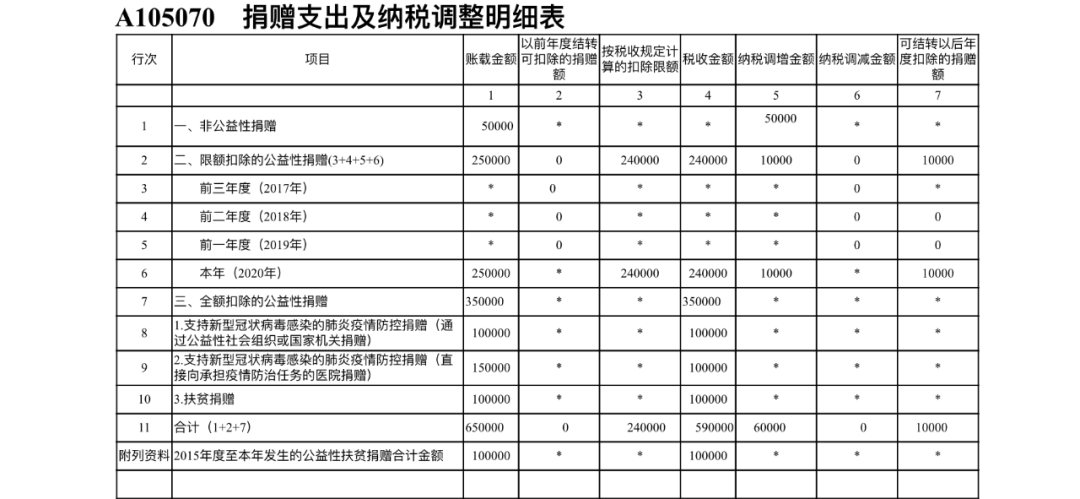

为方便您了解在新版《捐赠支出及纳税调整明细表》中如何填报,小编以上述案例为例来进行讲解哦。

1、通过市级人民政府对目标脱贫地区的扶贫捐赠支出共计10万元属全额扣除的公益性捐赠,填入表格第10行内;

2、通过公益性社会组织捐赠用于应对新型冠状病毒感染的肺炎疫情的现金和物品共计10万元属全额扣除的公益性捐赠,填入表格8行内;

3、直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情的物品共计15万元属全额扣除的公益性捐赠,填入表格第9行内;

4、通过红十字会向福利院捐赠25万元属限额扣除的公益性捐赠,填入表格第6行内;

5、直接向B公司捐赠医药物资共计5万元属非公益性捐赠,填入表格第1行内;

最后汇总填列第2、7、11行。

关于这张表单的填报,您学会了吗?

汇算清缴什么调增?什么需要调减?什么可以扣除?优惠怎么享受?37张表怎么具体填写?加入《2021年企业所得税汇算清缴综合讲解班》,一课搞定汇算清缴前瞻筹备、政策定位、优惠申请、报表填写。点击进入>>

更多资讯:

| 企业所得税 | 企业所得税怎么交 | 企业所得税优惠政策 | 企业所得税申报流程 |

| 个人所得税 | 个人所得税计算方法 | 个人所得税扣除标准 | 个人所得税申报流程 |

| 税务申报 | 纳税申报时间 | 税务申报方法 | 税务申报流程 |

| 汇算清缴 | 汇算清缴时间 | 个人所得税汇算清缴 | 企业所得税汇算清缴 |

| 税务筹划 | 税务筹划方法 | 税务筹划步骤 | 税务筹划案例 |

| 更多 | 税收政策 | 税务稽查 | 发票实操 |

推荐阅读:

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用