扫码下载APP

及时接收最新考试资讯及

备考信息

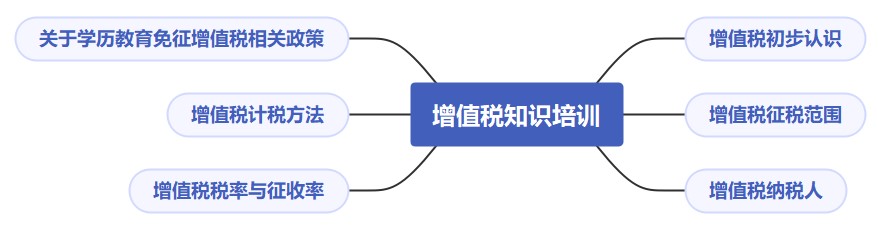

大家对于增值税都有所了解吗?以下是满满的干货,快来收藏吧!

一、增值税初步认识

增值税是以商品和劳务在流转过程中产生的增值额作为征税对象而征收的一种流转税。按照我国增值税法的规定,增值税是对在我国境内销售货物,提供加工修理修配劳务(以下简称应税劳务),销售服务、无形资产及不动产(以下简称发生应税行为),以及进口货物的企业、单位和个人,就其销售货物、提供应税劳务、发生应税行为的增值额和货物进口额为计税依据而课证的一种流转税。

解析:增值税的征税范围分为,销售或进口货物;提供加工修理修配劳务;销售服务、无形资产及不动产

二、增值税征税范围

一般规定 在境内销售货物、提供应税劳务、发生应税行为以及进口货物。

销售或者进口的货物:货物是指有形动产,包括电力、热力、气体在内。销售货物是指有偿转让货物的所有权。 提供应税劳务:增值税应税劳务指是指加工、修理修配劳务。加工是指受托加工货物,即委托方提供原料及主要材料,受托方按照委托方的要求,制造货物并收取加工费的业务

修理修配是指受托对损伤和丧失功能的货物进行修复,使其恢复原状和功能的业务。提供应税劳务是指有偿提供加工修理修配劳务,不包括本单位员工为本单位提供的加工修理修配劳务。

发生应税行为:销售应税服务、销售无形资产、销售不动产。

销售无形资产:是指转让无形资产所有权或者使用权的业务活动。无形资产指不具有实物形态,但能带来经济利益的资产,包括技术、商标著作权、商誉、自然资源使用权和其他权益性无形资产。

销售不动产:销售不动产是指转让不动产所有权的业务活动。不动产是指不能移动或者移动后会引起性质、形态改变的财产,包括建筑物、构筑物。

销售应税服务:

包括:交通运输服务、邮政服务、电信服务、建筑服务、金融服务、现代服务、生活服务。现代服务是指围绕制造业、文化产业、现代物流产业等提供技术性、知识性服务的业务活动,包括研发和技术服务,信息技术服务文化创意服务、物料辅助服务、租赁服务、鉴证咨询服务、广播影视服务、商务辅助服务和其他现代服务。

生活服务是指为满足城乡居民日常生活需求提供的各类服务活动,包括文化体育服务、教育医疗服务、旅游娱乐服务、餐饮住宿服务、居民日常服务和其他生活服务。

三、增值税纳税人

增值税纳税人分为一般纳税人和小规模纳税人,增值税实行凭专用发票抵税款的制度,客观上要求纳税人具备健全的会计核算制度和能力。但在实际经济生活中我国的增值税纳税人众多,会计核算水平参差不齐,大量的小企业和个人还不具备自行开具增值税专用发票以及抵扣税款的能力。为了既简化增值税的计算和征收,也有利于减少税收征管漏掉,增值税税法将增值税纳税人按会计核算水平和经营规模分为一般纳税人和小规模纳税人两类纳税人。

增值税小规模纳税人:年应税销售额在500万以下的,并且会计核算不健全,不能按规定报送有关税务资料 增值税纳税人。

增值税一般纳税人:核算健全、年应税销售额超过小规模标准的二者区别是增值税一般纳税人进项税额可抵扣,计税时适用6%、9%和13%相应税率;小规模纳税人进项税额不能抵扣,使用3%和5%的征收率。当一般纳税人按规定采用简易计税时,也可以适用3%或5%征收率计税。

四、增值税税率与征收率

小规模纳税人适用征收率:3%。(疫情优惠减按1%)

根据《国家税务总局关于小规模纳税人免征增值税征管问题的公告》(国家税务总局公告2021年第5号 )第一条规定:“小规模纳税人发生增值税应税销售行为,合计月销售额未超过15万元(以1个季度为1个纳税期的,季度销售额未超过45万元,下同)的,免征增值税。小规模纳税人发生增值税应税销售行为,合计月销售额超过15万元,但扣除本期发生的销售不动产的销售额后未超过15万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

五、增值税计税方法

一般计税方法:一般纳税人销售货物、提供应收劳务、发生应税行为适用一般计税方法计税。其计算公式为:当期应纳增值税税额 = 当期销项税额 - 当期进项税额

简易计税方法:小规模纳税人销售货物、提供应收劳务、发生应税行为适用简易计税方法计税。其计算公式为:当期应纳增值税税额 = 当期不含税销售额 * 征收率(3%或5%)

一般纳税人销售或者提供或者发生财政部和国家税务总局规定的特定的货物、应税劳务、应税行为,也可以选择用简易计税方法计税,但不得抵扣进项税额。注意:一般纳税人出租2016年4月30日前取得的不动产。

六、关于学历教育免征增值税相关政策

按照《营业税改征增值税试点过渡政策的规定》(财税[2016]36号文件附件3)第一条第(八)项的有关规定,从事学历教育的学校提供的教育服务,免征增值税。

(一)学历教育

学历教育,是指受教育者经过国家教育考试或者国家规定的其他入学方式,进入国家有关部门批准的学校或者其他教育机构学习,获得国家承认的学历证书的教育形式。具体包括:

1.初等教育:普通小学、成人小学。

2.初级中等教育:普通初中、职业初中、成人初中。

3.高级中等教育:普通高中、成人高中和中等职业学校(包括普通中专、成人中专、职业高中、技工学校)。

4.高等教育:普通本专科、成人本专科、网络本专科、研究生(博士、硕士)、高等教育自学考试、高等教育学历文凭考试。

(二)从事学历教育的学校

1.普通学校。

2.经地(市)级以上人民政府或者同级政府的教育行政部门批准成立、国家承认其学员学历的各类学校。

3.经省级及以上人力资源社会保障行政部门批准成立的技工学校、高级技工学校。

4.经省级人民政府批准成立的技师学院。

上述学校均包括符合规定的从事学历教育的民办学校,但不包括职业培训机构等国家不承认学历的教育机构。

(三)提供教育服务免征增值税的收入

提供教育服务免征增值税的收入,是指对列入规定招生计划的在籍学生提供历学教育服务取得的收入,具体包括:经有关部门审核批准并按规定标准收取的学费、住宿费、课本费、作业本费、考试报名费收入,以及学校食堂提供餐饮服务取得的伙食费收入。学校食堂是指依照《学校食堂与学生集体用餐卫生管理规定》(教育部令第14号)管理的学校食堂。

2021年畅学卡实操会员套餐全新升级!拥有以下课程及服务↓↓↓

>1500+门课免费学。

>每年200-300场直播,每天学习提升。

>建筑、房地产、工业、出口退税、互联网、电商、高新、广告等48个行业免费学习!

>实训操作,多行业真账实训,开票报税全真模拟实操,让您在操作中提升技能。

>更有100套各类资料模板,班级群答疑等超值服务。查看更多>>

相关资讯:

下一篇: 哪些劳务用工无须企业缴纳社保?

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用