扫码下载APP

及时接收最新考试资讯及

备考信息

2022年马上就要过去,又到了该考虑公司给员工发年终奖的时候。很多同学可能会说,年终奖个税的问题不是在第二年个税汇算清缴时选择一下就好了,现在根本不用考虑吗?

我们常说“凡事预则立,不预则废”,年终奖个税的筹划也是这样,一定要提前考虑和规划,否则等实际处理完毕以后再想筹划,或者筹划空间很小,或者所想到的筹划方法根本不符合税法要求而增加了涉税风险。

关于年终奖个税,分3个问题解释:

1、年终奖相关个税政策

2、年终奖单独计税VS并入综合所得比较

3、什么情况需要考虑选择单独计税

年终奖相关个税政策

年终奖单独计税政策有效期至2023年12月31日

我们经常说的年终奖,对应到个税中称为“全年一次性奖金”,根据财政部、税务总局发布公告2021年第42号,全年一次性奖金(年终奖)可以继续选择不并入综合所得,而单独计算并缴纳个人所得税,该政策延长至2023年12月31日。

年终奖并入综合所得VS单独计税

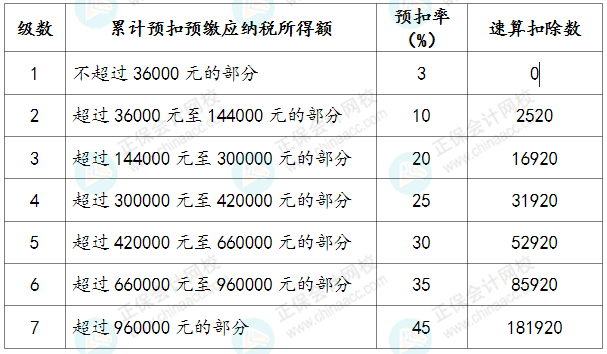

综合所得包括自然人的工资薪金、劳务报酬、稿酬所得、特许权使用费所得四项,综合所得中的各项在平时按月、按次进行预缴,年度终了以年度汇总上述各项,用综合税率表统一计算,做个人所得税的汇算清缴。年终奖并入综合所得就是把年终奖作为工资薪金进行个税处理。综合所得适用税率表如下。

年终奖单独计税是与并入综合所得相对应的概念,就是把年终奖单独按照个税规定计算税款,不参与综合所得汇算清缴。根据全年一次性奖金单独计税的规定,全年一次性奖金收入除以12个月得到的数额,按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。计算公式为:

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

“年终奖”什么情况需要考虑单独计税

根据单独计税和并入综合所得的比较,可以尝试分析年终奖单独计税最低适用税率是3%;而综合所得因为存在固定扣除和专项附加扣除等,因此存在纳税人有个税的应税收入而无应纳税所得额的情况,最低适用的税率为相当于0%,此时并入综合所得一定更有利;如果存在应纳税所得额大于0,但适用个税税率不超过3%时,并入综合所得一定不会比单独计税多交税。具体分析过程如下。

1、在年终奖并入综合所得后,综合所得扣除基本减除额(6万元)、专项扣除(个人社保部分)、专项附加扣除(子女教育、赡养老人等)后应纳税所得额小于0时,并入综合所得适用税率0%,而单独计税适用税率至少为3%,此时一定是将年终奖并入综合所得更节税。

例1:张三月薪5000元,年终奖为2个月工资,个人部分社保公积金年度数为12000元,住房利息专项附加扣除为12000元。

方式1:年终奖单独计税

(1)年终奖个税计算过程

找税率:5000×2/12<3000,适用3%税率

年终奖部分个税=10000×3%=300元;

(2)综合所得部分个税计算过程

应纳税所得额=5000×12-60000-12000-12000<0,因此无需纳税

两部分合计纳税为300元;

方式2:年终奖并入综合所得

综合所得应纳税所得额=5000×12-60000-12000-12000+5000×2=-14000<0,因此无需纳税;

这种情况下并入综合所得比单独计税少缴纳税款300元,因此并入综合所得更有利。

2、在年终奖并入综合所得后,综合所得扣除基本减除额(6万元)、专项扣除(个人部分社保)、专项附加扣除(子女教育、赡养老人等)的应纳税所得额小于36000时,综合所得适用税率最高3%,单独计税税率至少3%,此时年终奖并入综合所得可能节税,可能不节税,但不会比单独计税多交税。

例2:张三月薪6500元,年终奖为2个月工资,个人部分社保公积金年度数为12000元,住房利息专项附加扣除为12000元。

方式1:年终奖单独计税

(1)年终奖个税计算过程

找税率:6500×2/12<3000,适用3%税率

年终奖部分个税=13000×3%=390元;

(2)综合所得部分个税计算过程

应纳税所得额=6500×12-60000-12000-12000<0,因此无需纳税

两部分合计纳税为390元;

方式2:年终奖并入综合所得

综合所得应纳税所得额=6500×12-60000-12000-12000+6500×2=7000,适用3%税率,个税=7000×3%=210元;

可以看出,在该情形下并入综合所得比单独计税节约税款180元。

例3:张三月薪7000元,年终奖为2个月工资,个人部分社保公积金年度数为12000元,住房利息专项附加扣除为12000元。

方式1:年终奖单独计税

(1)年终奖个税计算过程

找税率:7000×2/12<3000,适用3%税率

年终奖部分个税=14000×3%=420元;

(2)综合所得部分个税计算过程

应纳税所得额=7000×12-60000-12000-12000=0,因此无需纳税

两部分合计纳税为420元;

方式2:年终奖并入综合所得

综合所得应纳税所得额=7000×12-60000-12000-12000+7000×2=14000,适用3%税率,个税=14000×3%=420元;

可以看出,在该情形下并入综合所得与不并入综合所得,缴纳税款相同,选择哪种方式均可。

结论

通过上述分析可以看出,当把年终奖并入综合所得,扣除全部的扣除项目,应纳税所得额小于0时,并入综合所得一定节税;应纳税所得额不超过36000元时,并入综合所得一定不会多交税;综合上述两种情况,在满足并入综合所得后应纳税所得额不超过36000元时,可以一律按照并入综合所得计算个税,因为单独计税无论如何不会减少缴纳的税款。

而当年终奖并入综合所得后应纳税所得额超过36000元时,此时应当考虑年终奖单独计税,因为综合所得税率存在部分适用10%档,而年终奖单独计税可能适用3%,存在节税筹划空间。

本文为正保会计网校老师原创文章

转载请注明

更多推荐:

下一篇:年末要出哪些报表?清单来了!

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用