扫码下载APP

及时接收最新考试资讯及

备考信息

一、现金流量受操纵的类型

现金流量是维持公司正常运转的前提条件,历年受到多方人士的重视,尤其是经营性现金净流量,它是创造现金流的源泉,受公司管理者的青睐。目前,现金流量受操纵的主要类型可分为以下7种:①虚构进账单、对账单,虚增银行存款;②利用未达账项操纵银行存款余额;③隐瞒银行贷款,虚增经营性现金流入;④虚增收入(如虚增应收预付款项)、经营性现金流入和经营性现金流出;⑤虚增经营性现金流入与投资性现金流出(如虚增在建工程、固定资产、长期股权投资等);⑥将投资性现金流入粉饰为经营性现金流入;⑦直接将筹资性现金流入粉饰为经营性现金流入。

二、运用现金流量多期综合分析法识别财务欺诈

长期来看,经营活动现金流量应与公司的发展和盈利趋势相一致,至少不能出现无法解释的反常现象,但若管理当局同时掌握利润和现金流量的操纵分析,则能虚构各项现金流量与收入、成本、费用、利润的多期配合。因此,单从现金流量指标分析,往往会被假象所迷惑,因而必须配合其他指标作多期综合分析。

进行财务欺诈的公司在虚构利润、操纵现金流量时,必然留下相关会计记录,并且虚构的现金流入及由此直接形成的资产不能长期挂于账上,公司必须找途径消化或转移掉,否则久必露馅。因而,在分析这一指标时,还应结合一些重要科目的增减变化进行分析,如银行存款、各项应收预付款项、存货、长期投资、在建工程、固定资产、无形资产、长短期借款、各项应付款项等,有时还得与行业指标作比较。同时,还应关注主营业务是否发生转型,欠税、缴税及退税情况,财务费用有无异常,有无利用经营性的资产收购、重组置换、转移因虚构利润和现金流入而虚增的资产,合并报表范围发生变动的原因,二级市场股价有无异常变动,股东性质和数量,利润分配方案等。

三、案例分析

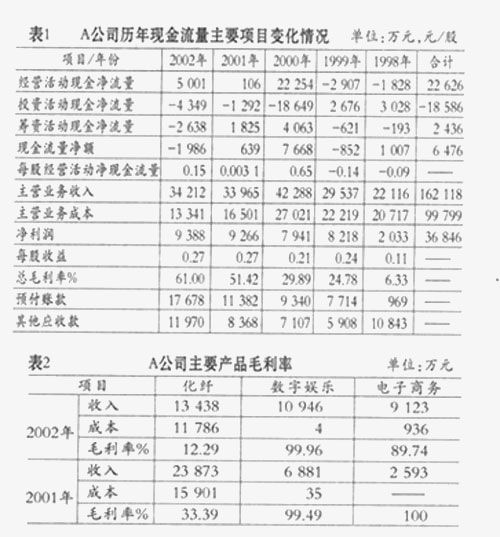

下面以A上市公司为例来说明这一方法。A公司的相关财务数据见表1.表1为现金流量多期综合分析法中的常用的分析表。初作分析时,可只作3年的现金流量分析,然后根据发现的疑点及每个公司的具体情况增添项目和延长分析年限,历年情况可一览无余。

单从A公司现金流量项目看,2002年、2001年似无异常,但多期连续观察,可发现2000年经营现金流总量和每股数都很反常,针对此疑点,作以下分析。

1.现金流量疑问大。检查各年的现金流量表明细,可发现重大疑问。2002年,其他业务支出项有1亿多元,其中近6 000万元无法说明用途。2001年、2000年的经营性其他收入项和支出项中都有近1亿元也未披露任何明细。连续3年以A公司的管理费用、营业费用总额扣除不用付现的折旧、摊销、减值准备后的余额较高,并且对于如此高额的支出,A公司不能予以合理解释。另外,2000年经营性净现金流量也存在巨大的疑问,需对主营业务的相关指标作进一步分析。

2.经营毛利出奇高。A公司原为以化纤为主业的国有控股公司,近两年涉足网络游戏、电子商务。该业务并不是高新技术,毛利率却出奇的高(见表1和表2)。从其固定资产净值不足3亿元而计提减值准备1亿多元中推知,化纤生产不景气。同时也与逻辑不符:既然有如此高的毛利率,且公司还宣称创造出了一种有竞争力的优质品牌,又不需新增大额固定投入,为何要逐年削减产量呢?

3.应交税金项目太异常。公司所得税税率适用15%、33%两档,在营业收入、营业利润、净利润都越来越高的情况下,除主营业务税金及附加外,总体税赋比例有越交越少的趋势(见表3),尤其是所得税越交越少。2002年营业利润为8 371万元,所得税费用仅为387万元。若考虑纳税调整事项,这些税费显得更少,况且每年收到的税费返回也不多。

4.预付账款逐年增高。A公司的主业分为化纤、数字娱乐、电子商务三大块。化纤2002年销售13 438万元,成本11 786万元;后两项业务在2001年、2002年的主营业务成本分别只有35万元、940万元。既然不用结转大额的成本,按理就不应为此大额预付,可实际上预付账款和其他应收款却逐年攀升(见表1)。2002年末,预付账款达到1.76亿元,远远超过全年的主营业务总成本和化纤产品全年销售额。化纤不是紧俏货,无需大额预付,深入分析可发现,在预付账款的附注披露中,有一笔系“按董事会决议于2002年12月23日预先支付股权收购款1.18亿元”,可投资性现金流量中根本就找不到这么大一笔支出,经营性现金流量中的其他项目下也没有。

5.资产收购有破绽。针对上述股权收购款,再来看A公司公告的拟花1.8亿元收购的资产。被收购的某目标公司成立于1999年11月,注册资本8 000万元,主要股东为四个自然人。至2001年年底资产为9 057万元,负债为180万元,净资产为7 956万元,销售收入只有114万元,没有其他收入或收益来源,亏损75万元。至拟定的收购基准日-2002年10月底,A公司未经审计的总资产32 590万元,总负债24 670万元,净资产7 920万元,亏损36万元。就是这样一个2001年全年营业额仅百万余元、2002年前10个月收入为零且一直亏损的公司,却作价3亿元,收购其60%的股权,需要1.8亿元。同时,已生效的收购协议中还有两条规定特别耐人寻味:一是被收购方的原四个自然人股东承担被收购公司的所有债务,必须于2003年3月31日前全部自行结清;二是在协议签署后20日内将收购款的66.67%支付到原四个自然人股东指定的账号上。由此就有了附注中披露的2003年年底预付1.18亿元的事项,可惜没有对应的现金流出记录。

6.二级市场有疑问。A公司自1992年上市以来,庄家几度介入,股价波动异常且一直与公司业绩配合得天衣无缝,尤其是自2000年初,股价由17元左右飞涨到83元,成交量急剧放大,3月ST摘帽后股价急速下跌。这一年它的业绩也特别异常:销售收入大增到42 288万元,经营性净现金流量猛增到22 254万元,投资性净现金流出猛增到18 649万元。更让人不可思议的是,如此好的销售业绩和现金流量,又未见当年有大额减值准备计提,利润却离奇的低,仅有7 941万元。

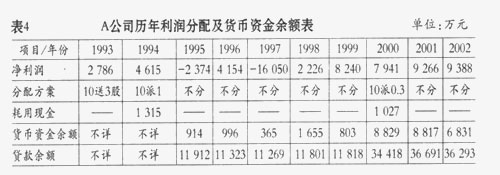

7.货币资金出奇低。不论盈亏A公司历年货币资金余额都出奇的低,且基本上靠新增银行贷款支撑,否则,其货币资金余额和现金负债比率会降至一个极低的警戒水平(见表4)。货币资金的奇低还导致A公司自上市以来鲜有现金分配。考察最近3年现金股利分配的情况,其从上市至2002年,累计净利润有近3亿元,贷款36 293万元加上市募资23 218万元,共有近6亿元的现金。从表4中也可看出,A公司10年内从未有过像样的股利分配。这就产生两个疑问:一是历年的盈利和现金流量可能不真实;二是现金资产大量外流,剩下的只是一堆垃圾资产,A公司有被掏空的可能。

8.合并范围做文章。A公司最近几年,每年总能找到理由至少让一家上年参与合并的公司当年不参与合并,从而去除了一些比较敏感的项目,修匀比较报表中的各项指标。从分析全国各地的大大小小的母子公司的相关业务可发现,一段时间后就有一些公司关停并转或注销,对历史交易查无对证,又有新公司不断开张,再不断配之以收购、重组和置换,关联方交易扑朔迷离,各项现金流量指标也由此被粉饰并较好地匹配。因此,分析时最好采用调整合并范围前的原始数据。

案例结论:A公司财务报告存在重大虚假陈述,有重大财务欺诈嫌疑。2000年涉嫌操纵股价,将炒股所得转化为主业经营所得;2001 ~ 2002年涉嫌虚构主营业务收入、利润和经营性现金流量;2002年还涉嫌虚假资产收购交易以洗清以前年度因虚构利润而形成的不良资产等。

上一篇:搞好企业财务分析

下一篇:试论工业增加值的两种计算方法

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用